【重磅】引领未来中国快速消费品市场的三大趋势

今年是凯度消费者指数和贝恩公司连续第八年跟踪调查中国消费者的真实购物行为。持续的跟踪研究让我们对中国家庭购买消费的106个快速消费品品类建立了长期的认识。在过去的七年中,每年我们深入分析了包装食品、饮料、个人护理和家庭护理这四大消费品领域中的26个品类(注1)。今年,

另外,我们还对中国一二线个包装食品和饮料品类(注3)在外消费的发展和渠道趋势加以解读。

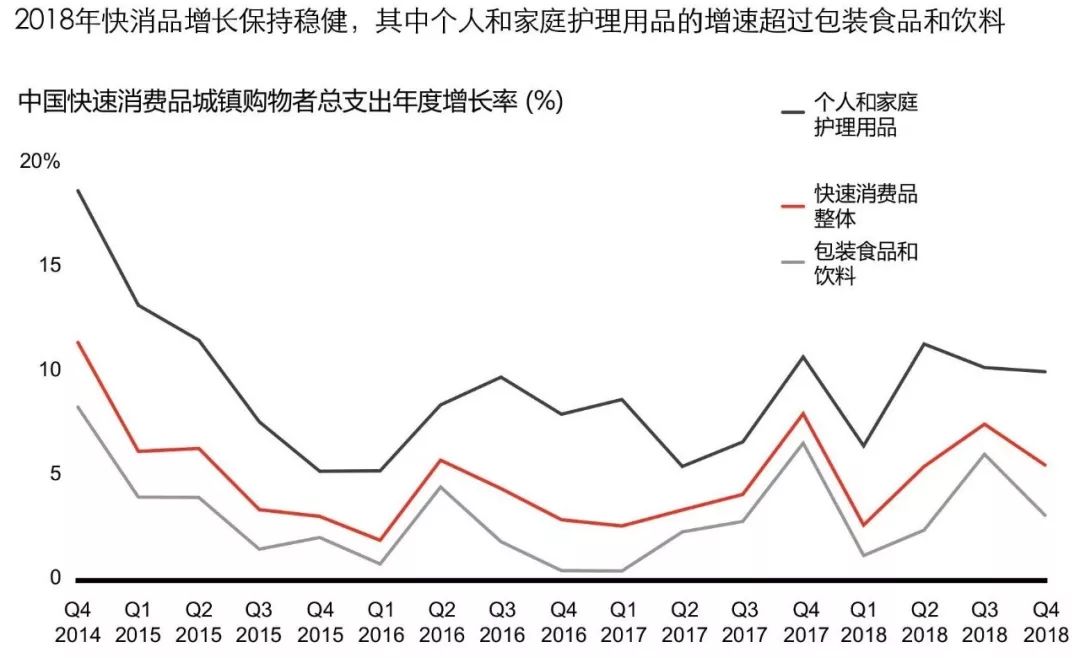

尽管人们普遍担心经济稳步的增长放缓,但2018年中国快速消费品市场表现依然强劲。快速消费品消费总额增长5.2%,略高于上一年4.7%的增速。总体而言,我们从《2016年中国购物者报告》开始提出的“双速”现象依然存在,其中家庭护理和个人护理品类增长迅速,而食品和饮料保持较慢增速。

注:凯度消费者指数将烟草品类从快速消费品品类中移除,并据此对2017年所有品类的数据来进行了微调;同时,凯度消费者指数还调整了电商渠道数据,以反映新的市场现实,因此本报告中前几年的数据与往年报告相比会存在些许出入

个人护理品类的增长最健康,增速从2017年的10.1%提高到10.3%。高端化是这一出色表现背后的重要原因:由于消费者的消费升级意愿慢慢地增加,商品平均售价上涨9.8%。家庭护理品类强劲增长7.2%,较2014-2017年3%-4%的年均增长率有所反弹。在家庭护理领域,销售额的增长大多数来源于销量增长,而不是价格上涨。

在食品领域,营养品等被认为对健康有益的品类引领了增长,而口香糖等冲动消费型品类则会降低。总体而言,食品品类增长4.7%,略高于2017年3.4%的增速。饮料品类的销售额仅增长1.5%,低于2017年2.8%的增速。销售额的增长完全是因为平均售价上涨1.8%。

但瓶装水品类是个例外:它的市场规模扩大还在于批量购买和大包装的销量增长,而不是价格的上涨。领先瓶装水品牌农夫山泉的销量增长20%,但平均售价却下降2%。第二大品牌怡宝的销量增长17%,而价格却下降3%。

一些饮料公司已找到了一种切实可行的增长方法,可以为许多品类的快速消费品企业来提供经验。受益于大品牌在包装和产品配方上的创新,以及小品牌推出了广受欢迎的本土化产品,碳酸饮料销售额从2016年以来年均增长6.6%。

可口可乐公司在饮料领域的增长贡献超过50%,主要归功于雪碧纤维+的成功。此外,本土品牌也纷纷推出了独特中国口味的饮料,比如北冰洋就推出了酸梅味汽水。这些本土公司让本土口味变得时髦,抓住“新国潮”的机会取得成功。

相比之下,花了钱的人即饮茶的热情会降低,自2017年以来,即饮茶销售额下降了5.1%。这某些特定的程度上是因为喜茶等茶饮连锁店和瑞幸等咖啡店零售商的流行,蚕食了即饮茶市场份额。

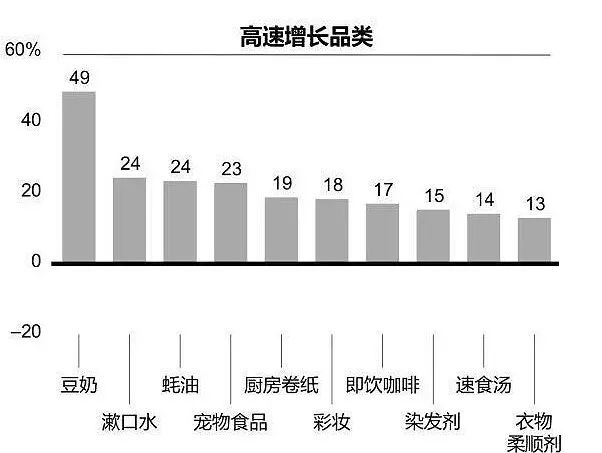

与此同时,咖啡在中国迅速受到消费者热捧:2016-2018年,即饮咖啡销售额年均增长了17%。即饮咖啡已经跻身十大快速地增长品类之列,与豆奶、漱口水、蚝油、宠物食品、厨房卷纸、彩妆、染发剂、速食汤和衣物柔顺剂齐头并进。

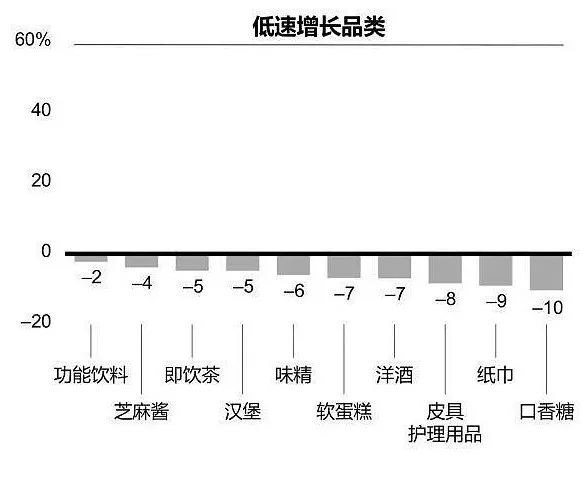

随着消费者收入增加,他们对改善生活方式、健康和保健的意识提高,也推动了对这些品类的消费。增速最慢的十大品类包括口香糖、味精、软蛋糕、汉堡和其它没有标榜健康生活的品类。

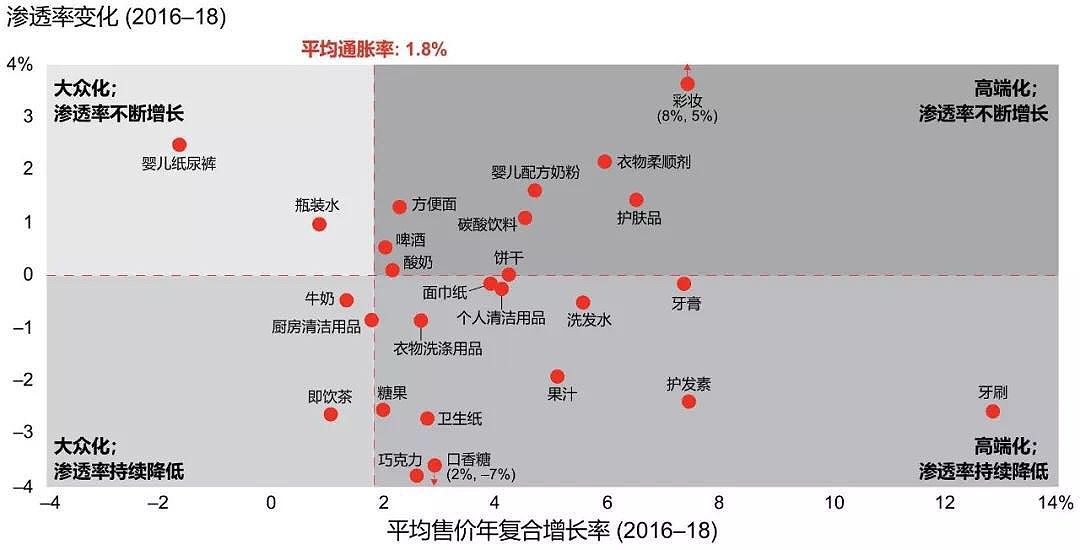

我们的研究显示,大多数快速消费品品类的渗透率已达到高位,目前正在持续走低。我们在数年来对快速消费品趋势的追踪发现,当渗透率下滑时,品牌通常会采用高端化手段促进增长。尽管许多品类可能会提高平均售价,但很少有品类能做到真正高端化,也就是平均售价增速始终高于通胀率(即居民消费价格指数,撰写本文时约为1.8%)。

在实现“真正”高端化的品类中,有一类是为了应对渗透率持续下降而推进高端化的品类,包括许多个人护理品类,其中洗发水和护发素在过去两年经历了渗透率和购物频率的双双下跌。

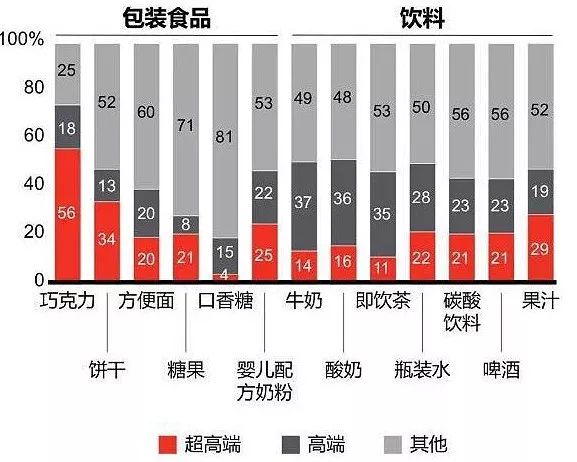

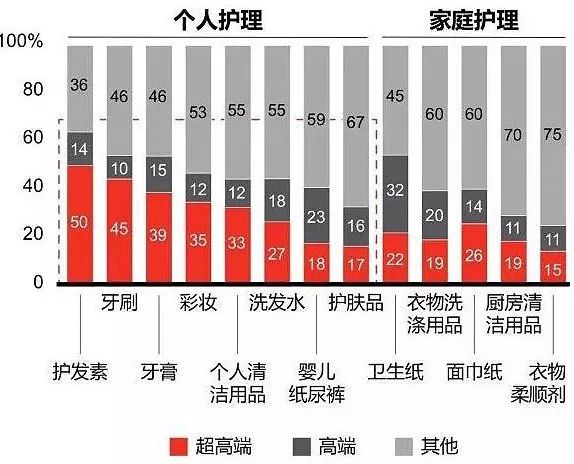

另一组品类并没有受到销量增长停滞的困扰,这些品类包括彩妆、护肤品、衣物柔顺剂、婴儿配方奶粉和碳酸饮料,其价格和渗透率均有提高。然而,并非所有销量增长都来自高端产品。例如,衣物柔顺剂、婴儿配方奶粉和碳酸饮料的增长大多数来源于高端和超高端产品,但在彩妆和护肤品领域,高端和低端产品的销售份额逐步扩大。这标志着这些美妆品类的品牌有机会推动高端/超高端和大众/低端产品同时实现增长。

不同品类的价格分布差异很大,其中个人护理用品的销售额增长大多数来源于高端和超高端产品。

注:售价超过品类平均售价1.6倍的SKU被定义为超高端SKU;售价在1.2倍到1.6倍之间的为高端SKU;售价在0.8倍到1.2倍之间的为中端;售价在品类平均售价的0.8倍以下的为大众和低端SKU。

彩妆和护肤品分为奢侈、高端、平价和大众档次;婴儿配方奶粉分为超高端+、超高端、高端和大众档次;婴儿配方奶粉和婴儿纸尿裤只包括一二线城市数据。

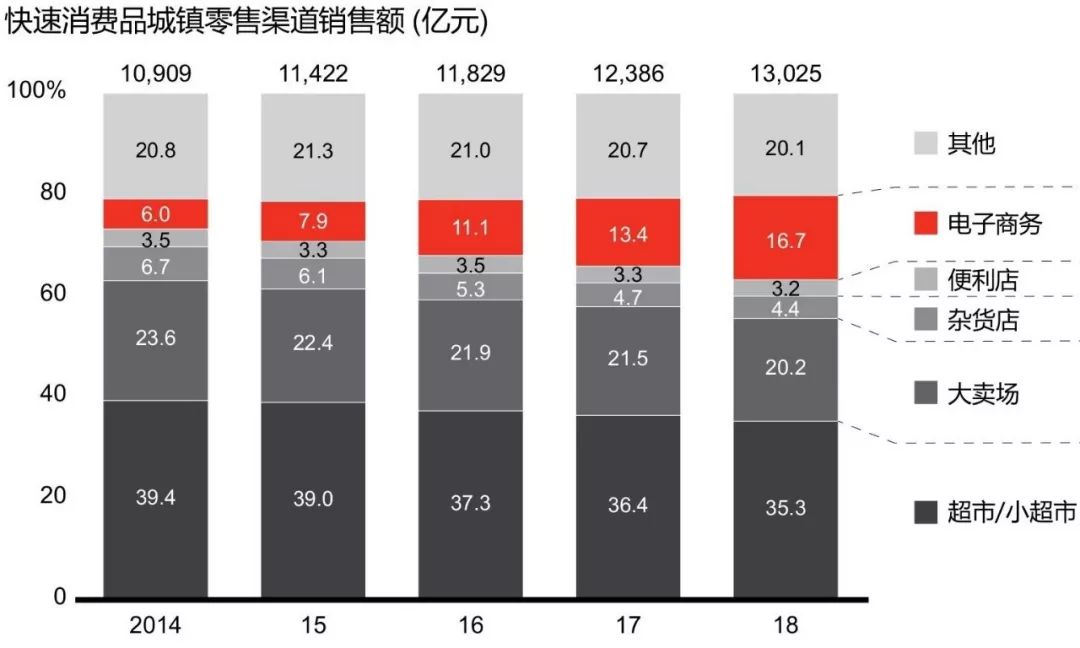

今年,凯度消费者指数调整了电商渠道数据,以反映新的市场现实。在新渠道视角中,电子商务占城市快速消费品市场更大份额——以2018年为例,如采用之前方法,电商所占份额为10%,而更新后则为16.7%。多个方面数据显示,电商渠道增长实际上首次略有放缓,从2014年至2018年间35.1%的年均增速,减缓为2017年至2018年的30.6%。但无论以任何标准衡量,这样的上涨的速度依然很强劲,与2017-18年大卖场0.8%和杂货店1.2%的增速下降形成鲜明对比。

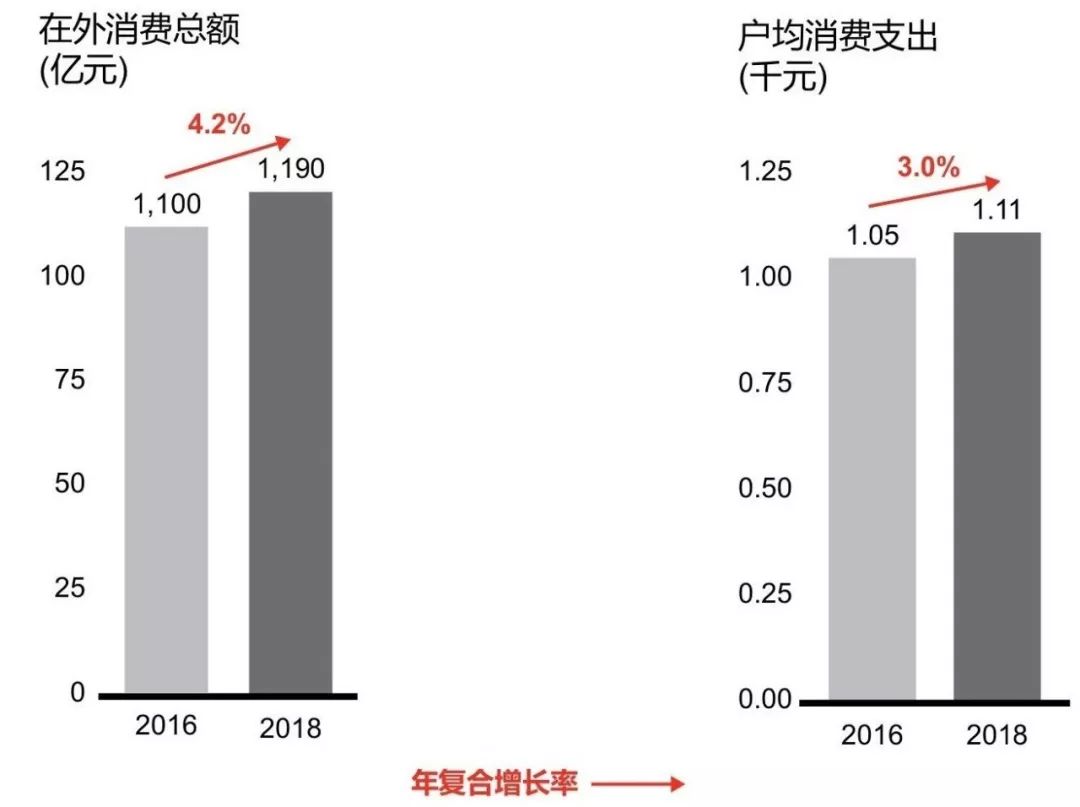

在外消费的平均售价增长停滞不前的背后原因是什么?主要是食品和饮料品类面临更激烈竞争环境。例如,目前来自新零售参与者以及美团和饿了么等受欢迎的O2O外卖平台的竞争很激烈,这一些平台通过提供优惠券和折扣大力推广其服务。此外,领先的咖啡和茶饮连锁店也加入食品和饮料产品外卖领域竞争。

今年我们首次发现,电商渗透率增长在某些地方有触顶的迹象。例如在一线城市的电商渠道支出和电商渗透率最高,但这种渗透率已经稳定在80%左右。一线城市的年均电商购物频率几乎与大卖场持平——购物者在电商渠道每年平均下单20次,而全国大卖场年均购买次数为26次。然而,在下线城市,情况不一样,我们预计电商渠道增长仍将持续至少三四年。这些城市正在迅速赶上,将成为电商渠道增长的引擎。

在外消费增加,但价格承压。我们连续第三年分析了凯度消费者指数关于快速消费品购买在外消费的数据,包括瓶装水、亚洲传统饮料、口香糖、饼干、啤酒和非包装冰激凌等22个品类。凯度消费者指数跟踪一二线城市便利店、大卖场、超市、杂货店以及从报摊和餐馆到茶馆、酒吧、电影院、加油站和自动售货机等其他一系列网点的销售情况。

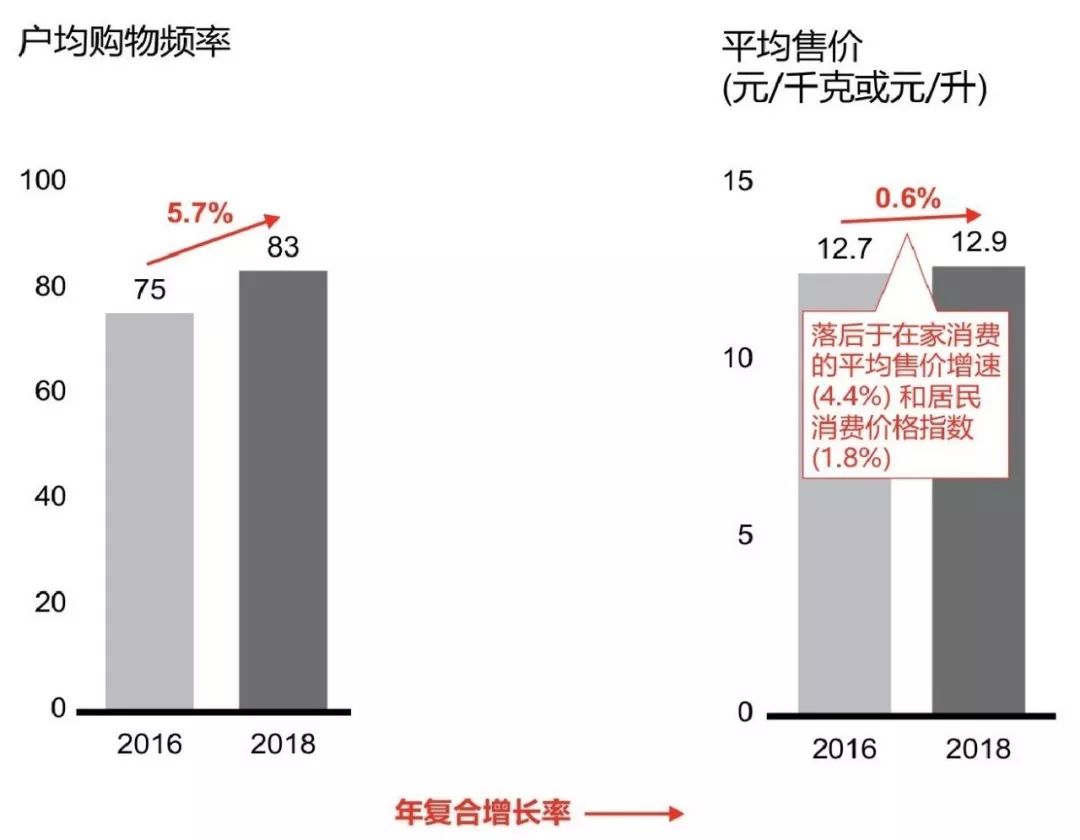

虽然在外消费总额、户均消费支出和购物频率都持续增长,但平均售价增长落后于消费者价格指数和在家消费平均售价增长。最终结果是整体在外消费增长放缓。

然而,我们的研究表明,便利店和杂货店仍有很大潜力,可提升10个食品和饮料品类的在外消费额:啤酒、瓶装水、即饮茶、果汁、碳酸饮料、饼干、口香糖、巧克力、糖果和酸奶。在这些品类的便利店和杂货店总销售额中,在外消费分别占88%和近80%。

线下门店的新希望。线下门店亦有利好消息。虽然线年继续被电商渠道抢夺,但流失速度正在下降。我们接下来逐一分析每个渠道的情况:

*大卖场。正如我们几年前所观察,由于电商渠道和O2O配送日益普及,中国购物者减少了去大卖场的次数。大卖场在城市快速消费品零售市场所占份额从2014年的23.6%下降到2018年的20.2%,购物频率下降、户均购买量持平、渗透率略有下降;

*普通超市和小超市。虽然普通超市和小超市在2018年丢失了份额,但销售额仍然实现1.9%的增长。他们能保持住自身地位部分原因主要在于他们邻近当地社区;

*传统渠道(杂货店)。我们也看到了传统杂货店出现转机的迹象。在一二线城市,在家消费占杂货店总消费额的20%左右;虽然在家消费销售额依然在下降,但降幅已从2014-18年的5.7%放缓至2018年的1.2%。

*便利店。正如我们在《2018年中国购物者报告》中所指出的,便利店仍然是最健康的线下业态。随着消费者购买更频繁、消费更多,便利店在一二线城市保持稳定增长,特别是在外消费。

进入新零售时代。在过去的八年中,我们跟踪了中国购物者线下转线上的行为。但事实是,线下线上的界限变得日益模糊。经过了通常被称为“互联网购物”的时代,线上不再意味着纯粹电商。如今已然浮现O2O平台。阿里巴巴等传统线上平台正在购入线下渠道,而沃尔玛和大润发等传统实体零售商则拥抱电商渠道。我们的报告一直持续追踪这一趋势多种形式的体现,包括:

•线O平台提供线公里以内配送服务。沃尔玛对达达—京东到家的投资以及大润发与阿里巴巴的合作就属于这种情况;

•线下零售升级,包括阿里巴巴的零售通(LST)库存管理平台和京东新通路(XTL);

•新零售业态通过构建零售生态系统实现线上线下购物体验无缝整合。主要参与者包括盒马、家乐福Le Marche和永辉超级物种,这类超市都支持消费者通过APP订购、到店内购物,现场用餐或者送餐到家。新零售门店投入大量空间用于店内用餐和前置仓。现在新零售业态仅局限于一二线城市,并且仍处于发展的早期阶段,其渗透率为5%,购物频率低于传统实体渠道。然而,这些迎合年轻和高收入购物者的新零售门店具有一些优势:平均售价高、食品和饮料以及进口产品组合的销售已具规模。

注:新零售仅包括快消品品类,不包括生鲜食品;盒马销售总额包括线上和线下销售额;线下销售额是指顾客在实体店内的消费金额;线上销售额是指顾客通过APP下单并在家收货的消费金额;数据仅限一二线城市

由于纯电商渠道渗透率增长触顶,我们大家都认为机会正在转向线下渠道。实体店将承担新的角色,包括承接新零售业态的多种使命。脱颖而出的将是那些能够最好地满足新的、一直在变化的中国消费者需求的线下业态—— 例如,提供快速配送或者投资于生鲜和吸引消费的人的即食选择,实现差异化。

在《2018年中国购物者报告系列二:中国新生势力品牌撼动双速增长的市场》中,我们展示了中国新生势力品牌如何在快速消费品增长中贡献超高份额。这一些品牌包括幸福西饼、超能和云南白药,而他们在几年以前都是不太知名的品牌。

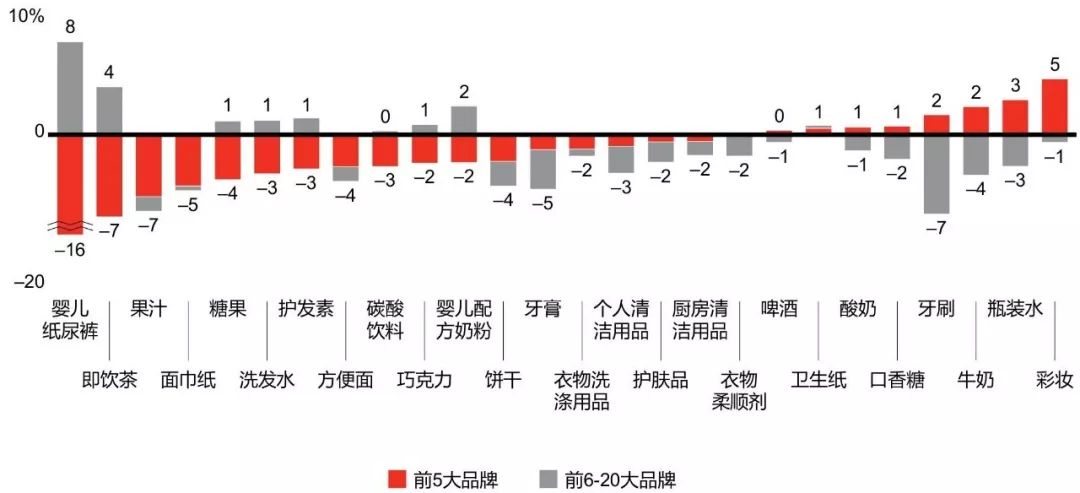

这种趋势今年依然持续。我们第一步分析了前20大品牌与小品牌相比的增长情况,局势非常清晰:在许多品类中,小品牌对品类销售额增长的贡献超过了前20大品牌。在过去3年,大多数品类的前5大品牌几乎都面临市场占有率流失的挑战——例如,婴儿纸尿裤流失16%、即饮茶流失7%、果汁流失6%。事实上,前五大品牌仅在四个品类提高市场占有率:牙刷、牛奶、瓶装水和彩妆。

中小品牌是增长领导者,在除彩妆和瓶装水外的所有品类中,它们的上涨的速度超过了前5大品牌。他们具备许多优势:擅长发现并满足那群消费的人未得到满足的需求,他们通常比大型同行掌握更多数字化营销和社会化媒体技能,许多小品牌采取轻资产商业模式,使他们相对老牌消费品公司更具优势。

我们在大多数品类都观察到市场分化的现象,较小的新生势力品牌从前五大品牌手中抢夺市场占有率,部分原因主要在于中国消费者的“多品牌偏好”行为日益明显。我们详细研究了四个品类:彩妆、饼干、牛奶和婴儿配方奶粉。第一个观察结果是,所有四个品类的多品牌偏好行为较两年前更明显。其次,线上消费者的多品牌偏好行为比线下消费者更明显。随着慢慢的变多消费者进行网购,他们的多品牌偏好行为将会增加。

在这种背景下,专注于发展大品牌、还是建立不同的品牌组合以服务于不同的细分市场,是让每一位快速消费品公司高管都感到头痛的问题。解决这一个问题有时需要重大的战略转型;市值十亿美元的品牌与2500万美元的品牌截然不同,需要不同的管理方法和运营模式。

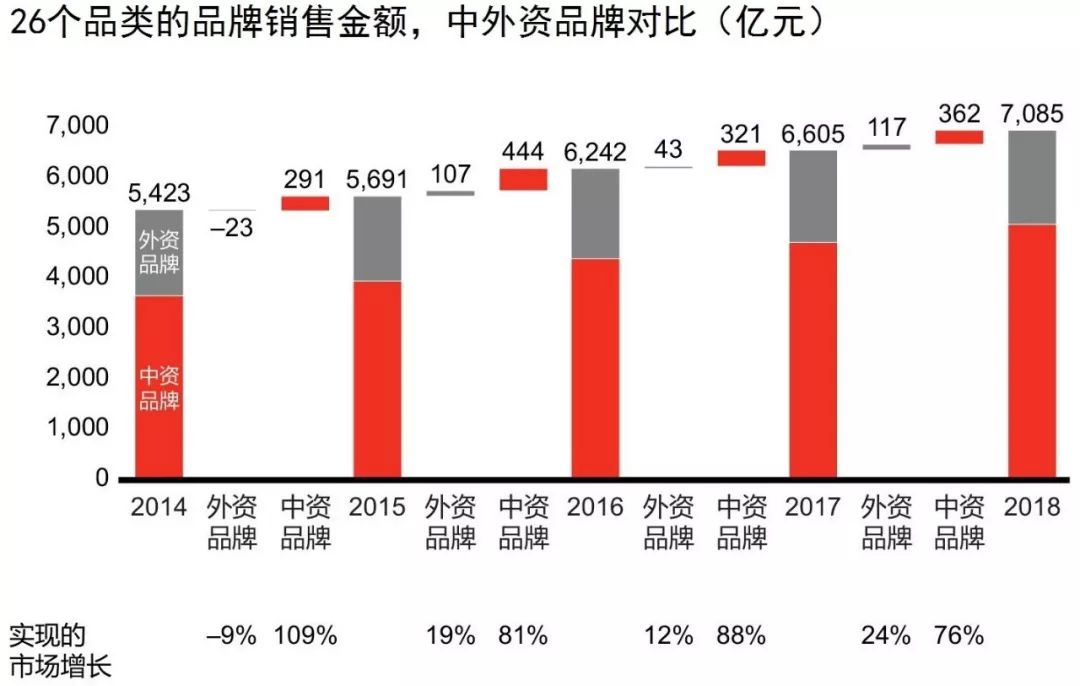

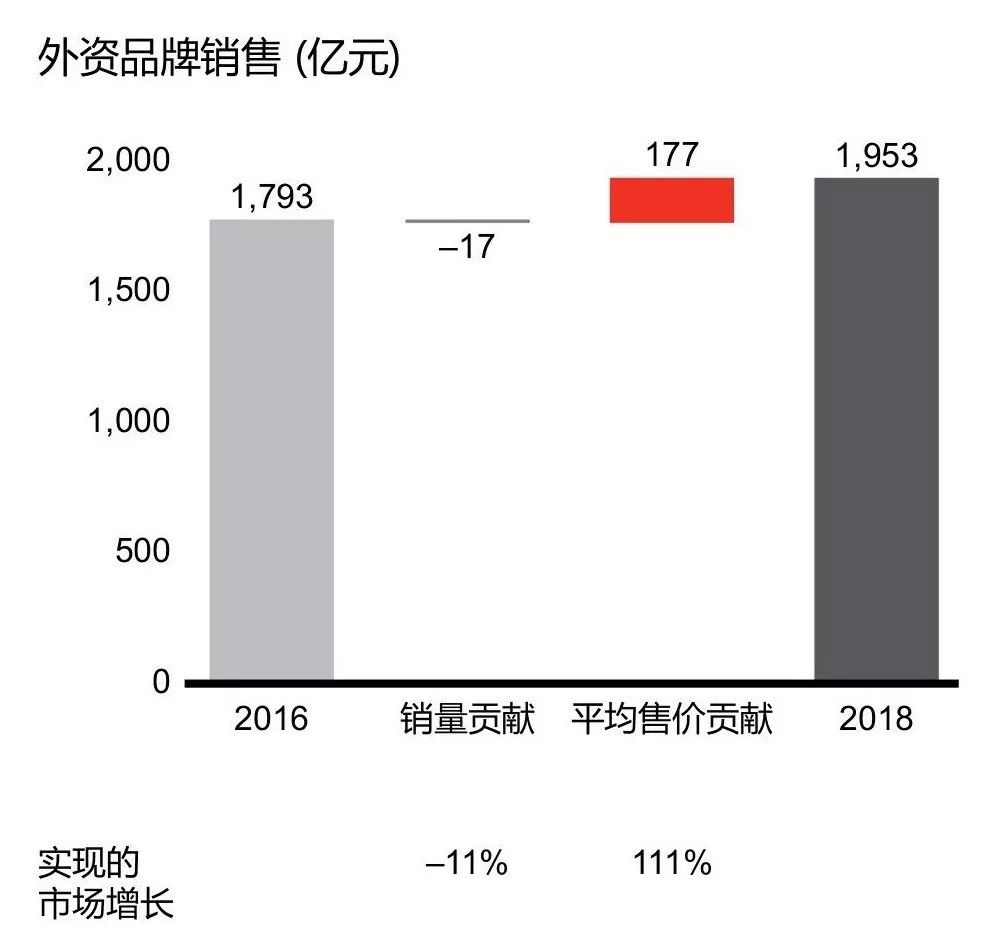

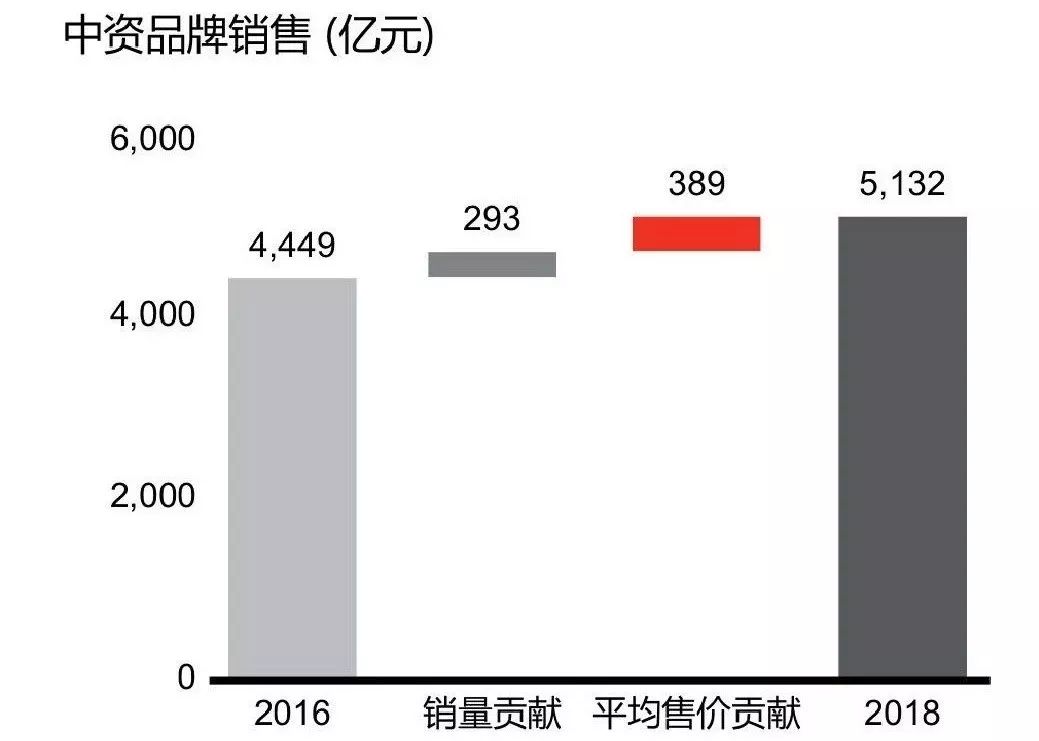

内外资品牌之间博弈继续 。我们每年的研究中都观察到这样的现象:本土企业抢占了外资品牌的市场占有率。2016年以来,本土品牌实现了15% 的增长,2018年贡献了中国快速消费品市场76%的增长额。与之相比,外资品牌增长缓慢,2016年以来仅增长9%,2018年贡献了24%的增长额。不过对外资品牌的好消息是:2018年里24%的市场增长贡献其实就是2017年的二倍。

跨国公司若想要在中国取得成功,现在还为时不晚。它们需要紧跟中国市场快速变化的步伐,并采用“4D”法则抗衡新生势力品牌带来的竞争。“4D”法则是指为中国消费者设计(design for China)、 中国团队自主决策(decide in China)、以中国速度执行(deliver at China speed)和中国业务数字化(digitalize the China business)。

事实是,本土和外资品牌都能够找到制胜的方法。例如,在牙刷品类,飞利浦和欧乐B通过投资创新电动牙刷并专注于电商渠道(占这一些品牌销售额的60%),增长了三倍以上。在本土企业中,云南白药和片仔癀等牙膏品牌通过推出含有传统中药成分的新产品,上涨的速度是同种类型的产品的两倍。

所有企业,无论中资还是外资,都认识到这样一点:高端化是增长的主要驱动因素,这是赢得中国购物者的至理名言。然而中资品牌销量和高端化的双管齐下证明了拥有更均衡的增长模式的重要性。

高端化是中外资品牌增长的主要驱动因素,但外资品牌比中资品牌更加依赖高端化增长途径。

• 通过与平台合作以及开发内部专有消费者数据,转型为数据驱动、以消费者为中心的企业

• 针对消费者需求的个性化和购物者对新产品的渴望,建立不一样的品牌组合,来提升在一个品类中的整体份额。

零售商如何制胜。新零售业态的加速发展为零售商带来了新机遇,使他们可以从现在的针对大众市场线下销售为主的模式,转向未来无缝化多渠道的购物方式。实体店依然充满希望,但线下零售商必须不断进化适应这种新环境。具体来说,他们需要:

• 开展数字化运营,为广大购买的人提供线上线下无缝衔接的购物体验,并开始将消费者数据变现,更好地与品牌合作。

注1:26个品类包括:1)包装食品:饼干、巧克力、方便面、糖果、口香糖和婴幼儿配方奶粉;2)饮料:牛奶、酸奶、果汁、啤酒、即饮茶、碳酸饮料和瓶装水;3)个人护理:护肤品、洗发剂、个人清洁用品、牙膏、化妆品、护发素、婴儿纸尿裤和牙刷;4)家庭护理:卫生纸、衣物洗涤用品、面巾纸、厨房清洁用品(只包括洗碗剂)和衣物柔顺剂;

注2:19个品类指豆奶、漱口水、蚝油、宠物食品、厨房卷纸、即饮咖啡、染发剂、速食汤、功能饮料、芝麻酱、汉堡、味精、软蛋糕、洋酒、皮具护理产品、纸巾、白酒、食用油、营养补给品;

注3:22个品类指瓶装水、亚洲传统饮料和即饮茶、果汁、碳酸饮料、即饮咖啡、奶茶、功能饮料、非即饮(现制)饮料、饼干、巧克力、口香糖、糖果、泡泡糖、薄荷糖、润喉糖、咸味零食、啤酒、酸奶、牛奶、豆奶、包装冰激凌和非包装(现制)冰激凌。返回搜狐,查看更加多